Wachstumsfinanzierung

Kleine und mittelständische Unternehmen müssen heutzutage stetig wachsen, um wettbewerbsfähig zu bleiben. Doch oft fehlt das nötige Eigenkapital, um das Wachstum zu finanzieren. In solchen Fällen kann ein Fremdkapital eine geeignete Lösung sein. Eine klassische Bank ist jedoch nicht immer die beste Wahl.

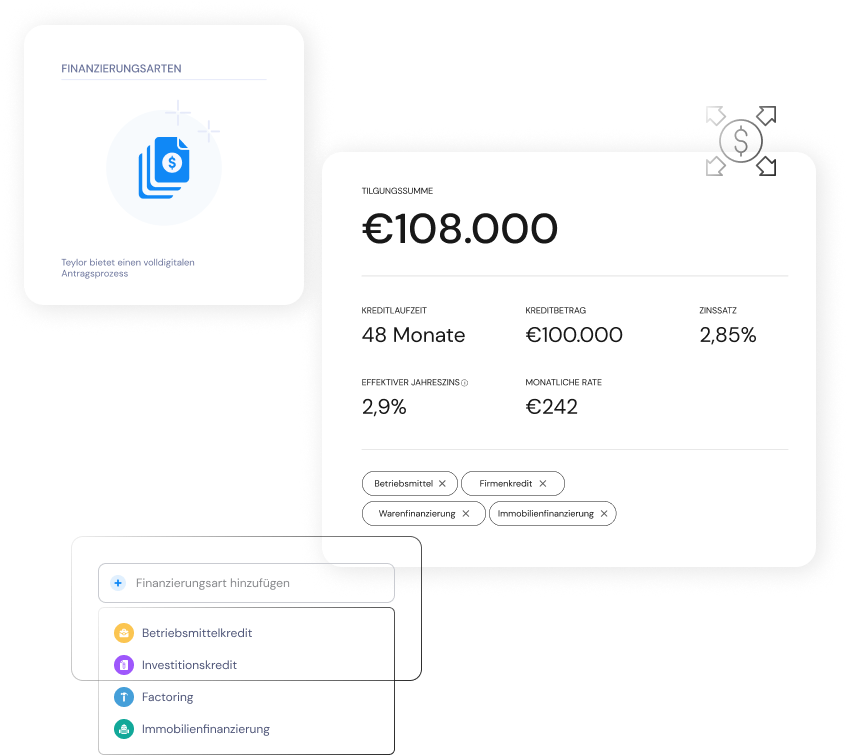

Bei Teylor unterstützen unsere Experten Sie bei Ihrer persönlichen, effizienten und sicheren Wachstumsfinanzierung. Wir bieten unbesicherte Kredite zwischen EUR 50.000 und EUR 1,5+ Mio., eine schnelle Auszahlung innerhalb von zwei Werktagen und einen persönlichen Service. In unserem Ratgeber erfahren Sie, wann eine Wachstumsfinanzierung notwendig ist, welche Lösungen es gibt und was Sie bei einem effizienten und schnellen Wachstum Ihres Unternehmens beachten sollten.

Was unterscheidet Teylor bei Wachstumsfinanzierungen von Banken und anderen Kreditgebern?

Bei Teylor profitieren Sie von einer unbesicherten Wachstumsfinanzierung mit Auszahlung innerhalb von 48 Stunden und individuellem, persönlichem Service. Im Vergleich zu traditionellen Kreditinstituten ist die Beantragung einfacher, innovativer und schneller. Dank der vollständig digitalen Abwicklung entfallen lange Wartezeiten auf einen Termin und die Entscheidungswege sind kürzer als bei Ihrer Hausbank.

Unsere Experten aus der Kundenberatung geben Ihnen in der Regel innerhalb von zwei Werktagen Feedback zum Kreditantrag. Persönlicher Service und individuelle Beratung sind für uns essentiell, weshalb Ihr persönlicher Kundenberater während der gesamten Laufzeit des Kreditprozesses Ihr Ansprechpartner bleibt und Ihnen bei Fragen zur Seite steht. Dabei werden Ihre Daten jederzeit mit modernsten Verschlüsselungsmethoden und einem Sicherheitssystem nach Bankenstandard geschützt.

Eine Kurze Definition von Wachstumsfinanzierung

Als Teil der Unternehmensfinanzierung unterstützt die Wachstumsfinanzierung kleine und mittelständische Unternehmen bei ihrem nächsten Schritt in Richtung Wachstum. Dabei geht es darum, interne oder externe Expansionspläne zu realisieren und Wachstumskapital zur Verfügung zu stellen, das in Betriebsmittel investiert werden kann. In der Regel ist externes Kapital erforderlich, da die Finanzierung selten aus vorhandenen Geldmitteln gestemmt werden kann.

Wofür benötigen Sie eine Wachstumsfinanzierung?

Eine Wachstumsfinanzierung kann kleinen und mittelständischen Unternehmen helfen, den nächsten Wachstumsschritt zu realisieren. Doch bevor Sie konkrete Maßnahmen in Betracht ziehen, sollten Sie eine klare Wachstumsstrategie und einen Finanzierungsplan erstellen.

Fragen Sie sich, ob Sie das Wachstum aus eigener Kraft stemmen können oder ob die Übernahme von Wettbewerbern, Kooperationen oder Joint Ventures notwendig sind. Brauchen Sie zusätzliche Rohstoffe, Lagerräume oder Maschinen? Möchten Sie Ihre Kundenbasis erweitern oder Ihre Produkte exportieren?

Ein realistischer Businessplan in Kombination mit einem soliden Wachstumskurs ist oft die Voraussetzung für eine Wachstumsfinanzierung. Finanzierungsanlässe können etwa die Ausweitung des Produktangebots, die Steigerung von Produktionskapazitäten, die Anschaffung neuer Maschinen oder Produktionsmittel, die Errichtung weiterer Produktions- oder Vertriebsstandorte, die Gründung von Tochterfirmen, das Eröffnen zusätzlicher Filialen, die Einstellung neuer Mitarbeiter oder die Weiterbildung und Umschulung bestehender Mitarbeiter sein.

Welche Möglichkeiten der Wachstumsfinanzierung gibt es?

Eine solide Finanzierung ist für jedes Unternehmen unerlässlich, besonders für Mittelständler, die Wachstum anstreben. Aber welche Möglichkeiten gibt es, um Wachstum zu finanzieren? Es gibt keine universelle Antwort auf diese Frage, da jedes Unternehmen seine eigenen Bedürfnisse hat. Deshalb müssen Mittelständler sorgfältig abwägen, welche Finanzierungsoptionen am besten zu ihren Zielen passen.

In diesem Artikel stellen wir Ihnen einige Optionen der Fremdfinanzierung vor, die als eine Art der Wachstumsfinanzierung dienen können. Leasing, Factoring, Lagerfinanzierung, Nachrangfinanzierungen und Abschlagszahlungen sind einige Beispiele, die Unternehmen bei der Finanzierung ihres Wachstums unterstützen können.

Wachstumsfinanzierung: So bereiten Sie Ihre Kreditanfrage vor

Wenn Sie eine Wachstumsfinanzierung durch einen Firmenkredit planen, sollten Sie sich auf die Kreditanfrage gut vorbereiten. Bevor Sie nach potenziellen Kreditgebern suchen, ist es wichtig, Ihre finanzielle Situation gründlich zu analysieren und Ihre Ziele für die Wachstumsfinanzierung zu definieren. Denn jeder Geldgeber wird vor der Kreditvergabe Informationen über Ihr Unternehmen einholen.

Sammeln Sie daher alle notwendigen Dokumente, um Ihre Kapitaldienstfähigkeit und Zahlungsbereitschaft zu belegen. Dazu gehören Bilanz und BWA Ihres Unternehmens, Dokumente mit einem glaubwürdigen Track Record, Investitionsvorhaben, Amortisationsrechnungen und weitere betriebswirtschaftliche Daten. Auch eine Liquiditätsplanung für die Kreditdauer ist wichtig.

Präsentieren Sie die Unterlagen in einem positiven Licht und holen Sie bei Bedarf die Unterstützung eines Steuerberaters oder eines Gutachters eines spezialisierten Beratungsunternehmens ein.

Wissenswertes zu Bonität und Sicherheiten

Wenn Sie einen Firmenkredit beantragen, müssen Sie nicht nur alle relevanten Dokumente und Daten vorlegen, sondern auch Bonität und Sicherheiten berücksichtigen. Kapitalgeber prüfen die Kreditwürdigkeit Ihres Unternehmens und die Möglichkeit der Besicherung, um das Risiko eines Zahlungsausfalls zu minimieren.

Die Bonität spielt hierbei eine wichtige Rolle, da sie aufzeigt, mit welcher Wahrscheinlichkeit Ihr Unternehmen in der Lage ist, den Kredit zurückzuzahlen. Der Crefo-Score, ein Bonitätsindex, gibt dabei Auskunft über die Ausfallwahrscheinlichkeit Ihrer Kreditrückzahlung. Ein Wert zwischen 0 und 250 gilt als erstklassig, während Werte von 250 bis 299 noch akzeptabel sind. Ein Score von 300 oder höher wird als schlecht bewertet, während eine Bewertung zwischen 500 und 600 als ungenügend gilt. Andere Auskunfteien wie CRIFBÜRGEL oder die SCHUFA können ebenfalls die Bonität von Unternehmen bewerten.

Die Eigenkapitalquote aus Ihrer Bilanz kann eine weitere Kreditaufnahme beeinträchtigen, jedoch kann Ihre Bonität dies kompensieren. Achten Sie deshalb auf eine neutrale und branchenübergreifende Beurteilung Ihrer Bonität, um Ihre Chancen auf eine erfolgreiche Kreditvergabe zu erhöhen.

Anforderungen & Unterlagen

Diese Mindestanforderungen müssen Sie erfüllen

Was sind die Mindestanforderungen?

Wenn Sie die folgenden Anforderungen nicht erfüllen, können wir Ihr Unternehmen leider nicht finanzieren.

Der Unternehmenssitz liegt in Deutschland

Der Umsatz des letzten Geschäftsjahres betrug mindestens 50.000 €

Das Unternehmen ist seit mindestens zwei Jahren operativ tätig

Welche Unterlagen benötigen wir?

Sie können die Unterlagen online hochladen oder per Email unter info@teylor.com an Ihren Berater schicken

Die Jahresabschlüsse der letzten beiden Geschäftsjahre (d.h., wenn Sie 2022 einen Antrag stellen, benötigen wir Abschlüsse aus 2021 und 2020)

Eine aktuelle Betriebswirtschaftliche Auswertung mit Summen- und Saldenliste (nicht älter als drei Monate)

Kontoauszüge der letzten drei Monate (nicht älter als 14 Tage)